Τα κρυπτονομίσματα μπορεί να είναι... trend, ωστόσο, οι κεντρικές τράπεζες προτιμούν να βασιστούν στα δικά τους ψηφιακά νομίσματα. Τα επονομαζόμενα CBDC είναι ουσιαστικά ψηφιακά tokens που εκδίδονται από μια κεντρική τράπεζα και είναι συνδεδεμένα με την αξία του νομίσματος αυτής της χώρας.

Της Νατάσας Παπαδημητροπούλου

Δημοσιεύθηκε στο Reporter Inside Information Magazine - Δεκέμβριος 2022

Σύμφωνα με το Διεθνές Νομισματικό Ταμείο, τα στοιχεία τον Ιούλιο του 2022 δείχνουν ότι σχεδόν 100 CBDC είναι σε φάση έρευνας ή ανάπτυξης σε όλο τον κόσμο.

Πολλοί αξιωματούχοι, συμπεριλαμβανομένου του αντιπροέδρου του ΔΝΤ, Ζανγκ Τάο, πιστεύουν ότι το CBDC είναι ένα αποτελεσματικό σύστημα πληρωμών που θα εξασφαλίσει οικονομική ένταξη σε όσους αποκλείονται από το παραδοσιακό τραπεζικό σύστημα για διάφορους λόγους.

Αυτή τη στιγμή, υπολογίζεται ότι υπάρχουν 1,7 δισεκατομμύρια άνθρωποι χωρίς τραπεζικό λογαριασμό στον κόσμο.

Το ενδιαφέρον στην Ευρώπη επικεντρώνεται στο ψηφιακό ευρώ, το οποίο θα λειτουργεί όπως και τα τραπεζογραμμάτια, αλλά σε ψηφιακή μορφή. Θα είναι μια ηλεκτρονική μορφή χρήματος εκδιδόμενου από το Ευρωσύστημα (την ΕΚΤ και τις εθνικές κεντρικές τράπεζες της ζώνης του ευρώ) στο οποίο θα έχουν πρόσβαση όλοι οι πολίτες και οι επιχειρήσεις.

Το ψηφιακό ευρώ δεν θα αντικαθιστά τα μετρητά, αλλά θα λειτουργεί συμπληρωματικά προς αυτά. Θα αποτελεί μια πρόσθετη και ευκολότερη επιλογή πληρωμής.

Τα βήματα για την έκδοση του ψηφιακού ευρώ

«Προτού αποφασίσουμε αν θα εκδώσουμε ψηφιακό ευρώ, πρέπει να λάβουμε αποφάσεις σχετικά με την πιθανή σχεδίασή του και να δοκιμάσουμε την ικανότητά του να ικανοποιεί τις ανάγκες των τελικών χρηστών. Θα πρέπει να αναληφθούν διάφορες ενέργειες προτού καταστεί δυνατή η εισαγωγή ψηφιακού ευρώ», επισημαίνουν στο Reporter Magazine πηγές της Τράπεζας της Ελλάδος.

Μετά τις δοκιμές που πραγματοποίησαν η ΕΚΤ και οι εθνικές κεντρικές τράπεζες της ευρωζώνης, τον Ιούλιο του 2021 ξεκίνησε η φάση έρευνας στο πλαίσιο του έργου για το ψηφιακό ευρώ. Σκοπός της φάσης αυτής είναι να προσδιοριστεί η βέλτιστη σχεδίαση του ψηφιακού νομίσματος και να διασφαλιστεί ότι θα αποκρίνεται στις ανάγκες των χρηστών του. Επίσης, στη διάρκεια της φάσης έρευνας θα αναλυθεί το πώς οι χρηματοπιστωτικοί ενδιάμεσοι φορείς θα μπορούσαν να παρέχουν υπηρεσίες προσκηνίου (front-end) βάσει ψηφιακού ευρώ.

Οι σχετικές εργασίες είναι προγραμματισμένο να ολοκληρωθούν μέχρι τον Οκτώβριο του 2023.

Στη συνέχεια το ΔΣ θα αποφασίσει εάν θα προχωρήσει στην επόμενη φάση, κατά την οποία θα αναπτυχθούν ολοκληρωμένες υπηρεσίες και θα διενεργηθούν δοκιμές (πιθανώς και σε πραγματικό χρόνο) του ψηφιακού ευρώ. Η διάρκεια αυτής της φάσης υπολογίζεται στα τρία έτη περίπου.

Όπως μας λένε, «αντιμετωπίζουμε αυτό το ζήτημα ως προτεραιότητα, πρέπει όμως να αφιερώσουμε τον απαραίτητο χρόνο ώστε όλα να γίνουν σωστά. Η επίδραση του ψηφιακού ευρώ πρέπει να αναλυθεί προσεκτικά προτού ληφθεί οποιαδήποτε απόφαση».

Το ψηφιακό ευρώ στην καθημερινότητα

Πως θα λειτουργεί, όμως, ένα CBDC, όπως το ψηφιακό ευρώ, στην καθημερινότητα και για ποιον λόγο κάποιος να το προτιμήσει για τις συναλλαγές του;

«Το ψηφιακό ευρώ θα αποτελεί ένα γρήγορο, εύκολο και ασφαλές μέσο για τις καθημερινές πληρωμές. Ένας από τους βασικούς στόχους του, θα είναι να αποτελεί νομισματικό σημείο αναφοράς στην ψηφιακή εποχή, λειτουργώντας ως δημόσιο αγαθό. Το ψηφιακό ευρώ θα μπορούσε να προωθήσει τη χρηματοπιστωτική καινοτομία και να βελτιώσει τη συνολική αποδοτικότητα του συστήματος πληρωμών.

Ένα ψηφιακό μέσο πληρωμής εξίσου ασφαλές, εύχρηστο και φθηνό όσο είναι τα μετρητά σήμερα. Οι πολίτες θα το χρησιμοποιούσαν χωρίς χρέωση για τις βασικές πληρωμές τους σε ολόκληρη την ευρωζώνη.

Σε έναν κόσμο όπου οι πολίτες κάνουν ολοένα και περισσότερες πληρωμές ηλεκτρονικά και η αγορά ψηφιακών πληρωμών συνεχίζει να αναπτύσσεται, το ψηφιακό ευρώ θα αποτελούσε για όλους – νοικοκυριά, μικρές και μεγάλες επιχειρήσεις– μια επιπλέον επιλογή για τη διενέργεια πληρωμών με χρήμα κεντρικής τράπεζας.

Για τους δικαιούχους πληρωμών, όπως οι έμποροι και οι μικρές επιχειρήσεις, το ψηφιακό ευρώ θα αποτελούσε ένα πρόσθετο μέσο λήψης πληρωμών από τους πελάτες τους. Επίσης, θα πρόσφερε και πιο σύνθετες λειτουργίες, όπως χαρακτηριστικά αυτοματοποιημένων πληρωμών ή χρήση κάποιου είδους ψηφιακής ταυτότητας», υπογραμμίζουν οι ίδιες πηγές.

Η ελληνική συμβολή

Μιλώντας προ μηνών στο 6ο ετήσιο συνέδριο FinTech and Regulation της Afore Consulting, η υποδιοικήτρια της Τράπεζας της Ελλάδος Χριστίνα Παπακωνσταντίνου, αναφέρθηκε και στις προσπάθειες που κάνει η χώρα μας για το CBDC.

Όπως είπε, εκτός από το να συμμετάσχει, φυσικά, στα βήματα που γίνονται πανευρωπαϊκά, η ΤτΕ πραγματοποιεί και δικά της πειράματα σε εθνικό επίπεδο από το 2018. «Στο πλαίσιο αυτό, αναπτύξαμε ένα πρωτότυπο για ένα CBDC λιανικής, βασισμένο στην τεχνολογία blockchain. Προκειμένου να προσφέρει μια εμπειρία όσο το δυνατόν παρόμοια με αυτή ενός δυνητικού χρήστη, το πρωτότυπο ενσωμάτωσε μια σειρά από διαφορετικές τεχνολογίες, όπως μια εφαρμογή για κινητά για τη διενέργεια πληρωμών.

Άλλες ενσωματωμένες λειτουργίες ήταν οι Έξυπνοι Βοηθοί (Smart Assistants) για χρήση με το Google Home και το Amazon Alexa, τα οποία παρείχαν εικόνα του συστήματος σε πραγματικό χρόνο με προηγμένους πίνακες παρακολούθησης (dashboards) και εργαλεία επαυξημένης πραγματικότητας (Augmented Reality), που αναπαράγουν την εμπειρία της πραγματοποίησης συναλλαγών σε πραγματικό χρόνο με απλή σάρωση ενός προϊόντος μέσω της κάμερας κινητού τηλεφώνου.

Σε δεύτερο στάδιο, η ΤτΕ πραγματοποίησε ερευνητικό έργο, που εξέτασε το πώς η χρήση τεχνολογιών blockchain και Τεχνητής Νοημοσύνης μπορεί να εξασφαλίσει ένα σταθερό, ασφαλές και αξιόπιστο σύστημα CBDC λιανικής σε περιβάλλον κρίσης.

Τα επεισόδια κρίσης μπορούν να δημιουργήσουν σοβαρή πίεση σε ένα σύστημα και επιπλέον να προσφέρουν ευκαιρίες σε κακόβουλους συμμετέχοντες να χρησιμοποιήσουν το σύστημα για παράνομες πρακτικές, όπως η απάτη. Το έργο που πραγματοποιήσαμε προσομοίωσε επεισόδια κρίσεων, αξιοποιώντας την εμπειρία από προηγούμενα υπαρκτά συμβάντα κρίσης, και έδειξε πώς η χρήση τεχνολογιών blockchain, Τεχνητής Νοημοσύνης και σχετικών ποσοτικών δεδομένων (metrics) μπορεί να θωρακίσει το σύστημα σε τέτοιες περιπτώσεις.

Μάλιστα, το μοντέλο, που αναπτύξαμε μπόρεσε να λειτουργήσει προληπτικά, μέσω της χρήσης προβλέψεων και αναφορών σε πραγματικό χρόνο. Αξίζει να σημειωθεί ότι το έργο αυτό παρουσιάστηκε στο 3ο και 4ο Eurochain Hackathon και αναδείχθηκε πρώτο, κατόπιν ψηφοφορίας μεταξύ των συμμετεχόντων».

CBDC VS Κρυπτονομίσματα

Κατά καιρούς έχουν εκφραστεί σοβαρές επιφυλάξεις εκ μέρους της ΤτΕ για τα κρυπτονομίσματα. Ποιες είναι οι διάφορες τους και ποια τα πλεονεκτήματα ενός CBDC έναντι ενός κρυπτονομίσματος;

Πηγές της ΤτΕ εξηγούν στο Reporter Magazine: «Το ψηφιακό ευρώ θα ήταν χρήμα κεντρικής τράπεζας. Αυτό σημαίνει ότι θα είχε κάλυψη από την κεντρική τράπεζα και θα ήταν σχεδιασμένο για να ικανοποιεί τις ανάγκες των πολιτών: δεν θα παρουσίαζε κανέναν κίνδυνο και θα προστάτευε την ιδιωτική ζωή και τα προσωπικά δεδομένα. Οι κεντρικές τράπεζες έχουν την εντολή να διατηρούν την αξία του χρήματος, ανεξάρτητα από το αν αυτό διατίθεται σε φυσική ή ψηφιακή μορφή.

Η σταθερότητα και η αξιοπιστία των σταθερών κρυπτονομισμάτων εξαρτώνται σε τελική ανάλυση από την οντότητα που τα εκδίδει και από την αξιοπιστία και την ικανότητα εκπλήρωσης της δέσμευσής της να διατηρεί την αξία τους διαχρονικά. Οι εκδότες από τον ιδιωτικό τομέα ενδέχεται επίσης να χρησιμοποιούν προσωπικά δεδομένα για εμπορικούς σκοπούς».

Όπως μας λένε, άλλωστε, δεν υπάρχει δυνατότητα προσδιορισμού της οντότητας που είναι υπεύθυνη για τα κρυπτοστοιχεία, πράγμα που σημαίνει ότι τυχόν απαιτήσεις δεν μπορούν να ικανοποιηθούν.

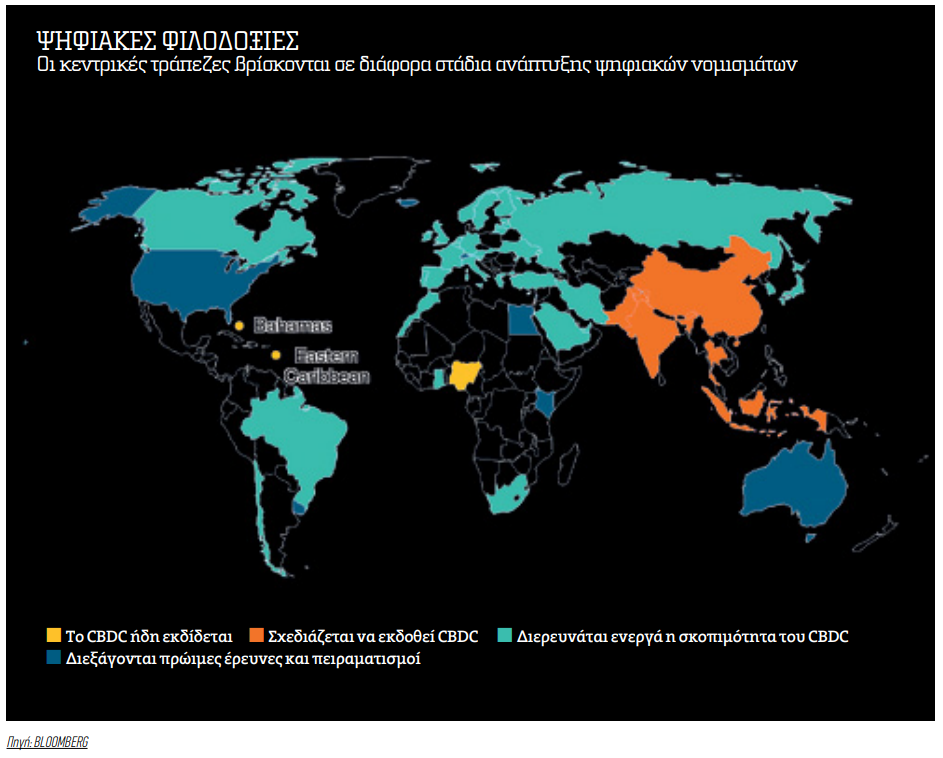

Η εικόνα στον παγκόσμιο χάρτη

Το πρότζεκτ του CBDC «τρέχει» σε διάφορες χώρες τα τελευταία χρόνια και δείχνει να έχει απήχηση σε αναδυόμενες οικονομίες, όπου η ψηφιοποίηση έχει πολύ μεγαλύτερη επίδραση. Η αρχή έγινε από την Καραϊβική και τις Μπαχάμες που ανακοίνωσαν τη δημιουργία του Sand Dollar το 2017, με την κυκλοφορία του να ξεκινά επίσημα τον Οκτώβριο του 2019.

Όπως αναφέρεται, βασικοί του στόχοι είναι «ο εκσυγχρονισμός και ο εξορθολογισμός του χρηματοπιστωτικού συστήματος της χώρας, η μείωση του κόστους παροχής υπηρεσιών, η αύξηση της αποτελεσματικότητας των συναλλαγών και η βελτίωση της χρηματοοικονομικής ένταξης». Το Sand Dollar δίνει τη δυνατότητα στην Κεντρική Τράπεζα να συλλέγει πληροφορίες σχετικά με τα έσοδα και τις δαπάνες σε καθημερινή βάση, παρέχοντας επιπρόσθετη πληροφόρηση για αιτήσεις μικροδανείων και ενισχύοντας παράλληλα τους ελέγχους τους, όσον αφορά την καταπολέμηση της νομιμοποίησης των εσόδων από παράνομες δραστηριότητες (Anti-Money Laundering) και άλλων παράνομων δραστηριοτήτων.

Επίσης κοινό ψηφιακό νόμισμα έχει υιοθετήσει η ένωση της Ανατολικής Καραϊβικής που απαρτίζεται από τις εξής χώρες: Ανγκουίλα, Αντίγκουα και Μπαρμπούντα, Δομινίκα, Γρενάδα, Μοντσερράτ, Άγιος Χριστόφορος και Κιντς, Αγία Λουκία και Άγιος Βικέντιος και Γρεναδίνες.

Το άλλο CBDC που έχει λανσαριστεί πλήρως από τον Οκτώβριο του 2021 είναι το eNaira που εκδίδει η Κεντρική Τράπεζα της Νιγηρίας.

Σύμφωνα με την περιγραφή στην επίσημη ιστοσελίδα του, το eNaira χρησιμεύει τόσο ως μέσο ανταλλαγής όσο και ως αποθήκη αξίας, προσφέροντας καλύτερες προοπτικές πληρωμής στις λιανικές συναλλαγές σε σύγκριση με πληρωμές με μετρητά. Τον πρώτο χρόνο κυκλοφορίας του, το eNaira κατέγραψε συναλλαγές αξίας 8 δισεκατομμυρίων νάιρα, με τον αριθμό των συναλλαγών να ανέρχεται στις 700 χιλιάδες.

Σύμφωνα με τα στοιχεία του cbdctracker.org, σε πάνω από δέκα χώρες τα CBDC βρίσκονται σε πιλοτική φάση. Σχεδόν είκοσι βρίσκονται σε προχωρημένο στάδιο ανάπτυξης, ενώ δεκάδες, ανάμεσα στις οποίες και η Ευρωπαϊκή Κεντρική Τράπεζα, έχουν ξεκινήσει έρευνα πάνω στο θέμα. Την ίδια ώρα, υπάρχουν και χώρες που το δοκίμασαν, αλλά το απέρριψαν, όπως οι Φινλανδία, Εκουαδόρ, Δανία, Αϊτή, Φιλιππίνες και Σιγκαπούρη. Η Εθνική Τράπεζα της Δανίας, για παράδειγμα, κατέληξε στο συμπέρασμα ότι ένα ψηφιακό νόμισμα κεντρικής τράπεζας δεν θα προσέφερε κάποια βελτίωση στο σύστημα πληρωμών. «Είναι δύσκολο να δούμε τι θα μπορούσε να συνεισφέρει ένα CBDC που δεν καλύπτεται ήδη από τις λύσεις πληρωμών που υπάρχουν σήμερα», ανέφερε τότε.